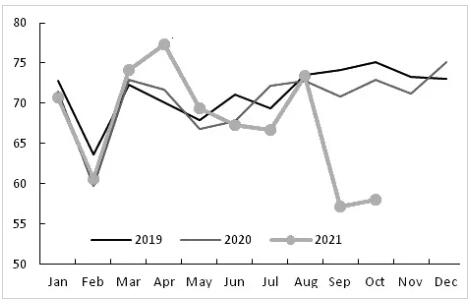

文化纸方面,2021年市场显得极为疲弱,这主要体现在绝对价格和国内产量两个方面。三季度,双胶纸和铜版纸现货价格均创出7年以来的新低。此外,1—10月,双胶纸产量累计同比下降3.5%,铜版纸产量累计同比下降15%。导致这种现象产生的原因有三:其一,2021年文化纸净进口量走高。其二,2021年部分政策措施对文化纸消费不利。原本持续释放的建党100周年印刷需求5月后被叫停。学生双减政策冲击课后辅导市场,教辅教材需求因而下降。其三,2021年国内终端需求复苏不及预期。国内疫情时有反复,经济活动并未完全修复到疫情前的水平。

2021年文化纸市场没有太多消费亮点,铜版纸受制于电子化以及偶尔的限制聚集性商业活动。年内铜版纸市场的下降幅度远超国内经济的变动幅度,内需不振且出口受限或许是主要原因。2022年,若疫情、物流瓶颈等问题缓解,则铜版纸需求有望向正常水平修复。

相对于铜版纸,2022年双胶纸需求预计好转。首先,海运费极高的问题影响了国内书本的出口,而随着海运费的下降,这一利空效应将消退。其次,终端和经销商普遍进行了原材料的库存出清,并不存在去库带来的需求缩减。再次,中国共产党第二十次全国代表大会于2022年下半年在北京召开,宣传学习会带来一定的印刷需求。最后,“双减”在2021年四季度出现一定的政策性修正。之前我国的线上学科类教培机构并不需要办学许可证,推进“双减”后,必须获得办学许可证才能举行培训,且面向义务教育阶段学生的线上学科类培训必须登记为非营利性机构。而对于线下的学科类培训机构,2021年年底前也将另发牌照,即非营利性机构的“营转非”的牌照。一旦出现牌照的发放,2021年三季度被一刀切的课辅教材需求将有所回补。另外,2021年四季度制定了学生用书标准,一定程度会增加终端需求。

可以说,文化纸市场在2021年受到了较大冲击,2022年需求存在修复动力,但由于缺乏事件的驱动,需求恢复程度不会太大。再考虑到库存高企的问题,预计下半年文化纸市场好于上半年。

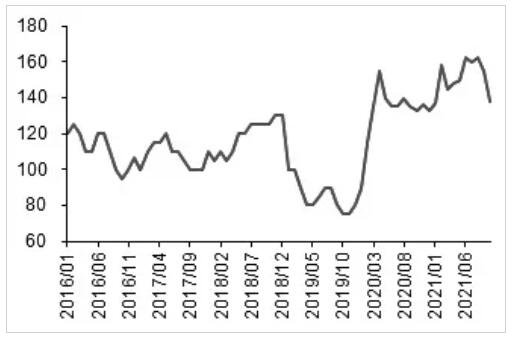

△图为双胶纸产量

图为双胶纸库存

卫生纸方面,市场维持着自然增速,但从近几年的情况看,多数年份都未高过之前5%的增速。根据协会的统计数据,2018年和2019年的消费增速为1.2%与3.2%,2020年由于疫情原因,消费增速反弹至7.1%,2021年甚至会进入负值区间。卓创的数据显示,2021年1—10月,国内卫生纸产量累计同比下滑4%,且二季度开始,开工率基本在50%左右。

2021年卫生纸消费增速大幅下滑或是囤货透支所致。2022年卫生纸消费增速预计在2%—3%,原因是国内消费并未明显改变。卫生纸市场供应依旧过剩,2022年产业链多数时间将维持盈亏平衡甚至亏损状态。未来,仍有一定的装置投产,且目前看到的计划多是中大型纸厂的项目。所以,在以山东大轴原纸的销售价去计算产业链加工利润的时候,预期并不乐观。

包装纸和特种纸方面,市场表现相对好一些。近几年,包装纸和特种纸的需求增长较为稳定,尤其在限塑令和禁废令之后。2021年1—9月,包装纸销量累计同比增长7%,白板纸销量累计同比增长6.7%。与其他两个纸种相比,2021年包装纸和特种纸的表现已属良好。限塑令和禁废令在2021年年初已经开始严格实施,2022年其对包装纸和特种纸的利好将持续,二者销量将维持高增长。

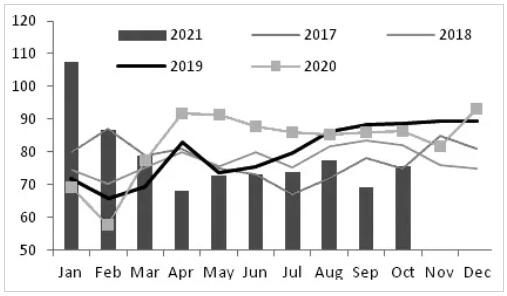

△图为卫生纸产量

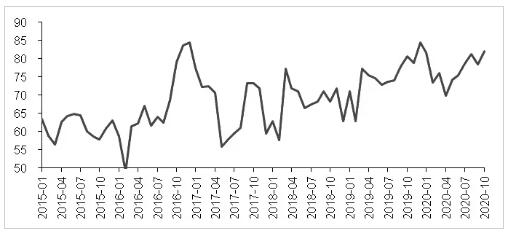

△图为白卡纸产量

虽然下游成品纸消费没有过多亮点,但2022年的备货值得关注。2021年年末下游成品纸市场结构大概率为供应端库存高企而终端和渠道库存偏低。从价格与库存的关系来说,显性库存较高并不代表价格会继续下跌,一旦开始去库,就会出现成品纸价格的上涨。通常,纸浆期价对下游产品价格变动更为敏感,而产量边际增减的影响次之。

客服热线:

客服热线: